Seçimlerde son bir aylık dönemece girdik. Normal şartlarda para politikası seçim takviminden büyük ölçüde “bağımsız” belirlenir. O yüzden seçimler para politikası duruşunda büyük bir değişiklik getirmez. Bizde ise durum oldukça farklı. Bizde seçim sonuçları sadece hükümeti değil para politikasını da belirleyecek.

Seçim sonrasında para politikası nasıl şekillenir?

- Başkanlığı Kılıçdaroğlu, parlamentoyu da Millet ittifakının aldığı senaryoda 2023 sonu politika faizi yüzde 30’lu seviyeleri görebilir. Bu seviyenin bir miktar altı ya da üstü yeni ekibin ne kadar hızlı kredibilite kazanacağına, iletişim gücüne, enflasyon beklentilerinin ne kadar inatçı olduğuna ve kurdaki baskılara göre belirlenecektir. Para politikasının kararlı duruş sergilemesi ve beklentileri kontrol edebilme becerisine bağlı olarak ilerleyen aylarda TL’nin değer kazanmaya başlaması, enflasyon beklentilerinin önce düşük çift haneli sonra tek haneli seviyelere düşmesi, büyümede ise “yumuşak iniş” ve hatta faizler yükselirken büyümeye imkan tanıyan “genişleyici sıkılaştırma” olasılıkları yüksek.

- Başkanlığı Erdoğan, parlamentoyu da Cumhur ittifakının aldığı senaryoda politika faizinde seçim sonrası ani bir değişiklik beklemiyorum. Her ne kadar mevcut politikalar sürdürülebilir olmayıp er ya da geç yüklü bir faiz artışı ile sonuçlanacak görünse de bu U-dönüşünün tarihini seçimler değil mevcut politikalarla ekonominin köşeye sıkışması belirleyecektir. 9 Ekim 2022 tarihinde Cumhurbaşkanı Erdoğan’dan gelen “Ben bu görevde oldukça faiz düşecek” demeci bence halen geçerliliğini koruyor. Buna bağlı olarak, eğer mevcut dengeler sürdürülebilirse 2023 yılını yüzde 2’ler civarında bir büyüme ve yüzde 40-50 bandında bir enflasyon ile kapatmak, sene içinde kuru kademeli olarak serbest bırakmak, U-dönüşü gerekecek noktada ise daralma ile karşılaşma ihtimali yüksek görünüyor.

Seçim sonrası döneme dair alternatif senaryolar içinde başkanlığı ve meclisi aynı ittifakın aldığı iki uç senaryoda nasıl bir faiz politikası izleneceğini tahmin edebilmek daha kolay. Başkanlık ve meclisin ayrı ittifaklarda kalması durumunda ise belirsizlik daha yüksek.

Millet İttifakı ekonomi yönetimini devralırsa neler olur?

Millet ittifakının ekonomi yönetimini devralması durumunda ortodoks politikalara dönüleceğini biliyoruz. Seçimin hemen sonrasındaki günlerde kur üzerindeki örtülü müdahalelerin kalkması ile TL de bir değer kaybı olabilir. Öte yandan yeni kadroların görevi devralıp para politikasının kurgusu bağımsız bir merkez bankasına devredildiği noktada kur üzerinde kontrol sağlanacaktır.

Seçimlere girerken ekonomi yavaşlıyor

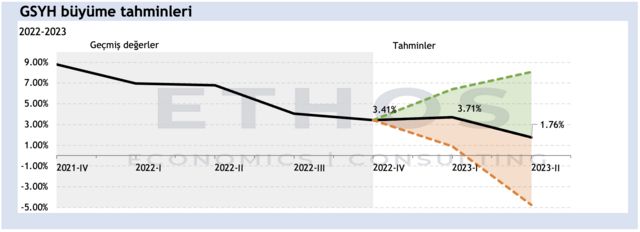

Normalleşme döneminde para politikasının hızı, o noktada devralınacak ekonominin şartları ile birebir ilintili olacak. Şekilde Koç Üniversitesi’nden çalışma arkadaşlarım Cem Çakmaklı ve Sevcan Yeşiltaş ile 16 Nisan 2023 itibariyle yaptığımız büyüme tahminleri var.

KAYNAK, SELVA DEMIRALP

2023 birinci çeyreğinde, faiz indirimlerinin birikimli etkilerine ilave olarak enflasyon beklentileri ile öne çekilen talep, asgari ücret zammı ve hükûmet harcamalarındaki artış sebebiyle büyümenin senelik bazda yüzde 3,7 seviyesine gelebileceğini öngörüyoruz.

2023 ikinci çeyreğine girerken büyümede yüzde 1,8’e doğru bir yavaşlama bekliyoruz. Bu yavaşlamada geçtiğimiz dönemlerde öne çekilmiş harcamaların giderek sönmesi, enflasyon karşısında eriyen alım gücü, kurun baskılanması sebebiyle TL’nin reel olarak değer kazanmasının ihracat üzerindeki olumsuz etkisi, düşük faiz politikalarının yarattığı dengesizlikleri bastırmak amacı ile gelen düzenlemelerin bir sonucu olarak kredilerdeki sıkılaşmanın etkileri var.

Faizlerdeki düşüşe karşılık ekonomide daralma yaratan bu etkiyi bir süredir “daraltıcı genişleme” olarak tanımlıyorum. Bu yavaşlamanın sonucu olarak 2023’ün ikinci yarısına girerken enflasyonun altında yatan esas sebeplerin talepten ziyade kur, atalet ve beklentiler olmasını bekliyorum.

Enflasyon nasıl düşecek?

KAYNAK, GETTY IMAGES

2018 sonrası dönemde faiz indirimleri ile tetiklenen talep enflasyonunun en zararlı yan etkilerinden biri şudur: Bu tür enflasyon zaman içinde ekonomiyi boğmak sureti ile altta yatan talep fazlasını imha etse de yapışkanlık etkisi ile enflasyonu yüksek bir seviyede sabitler. Bu yapışkanlığı kırmanın en maliyetli yolu “acı reçete” ile ekonomiyi yavaşlatmak, en maliyetsiz yolu ise kredibilite ile beklentileri aşağı çekmektir.

Çalışmalarımızda da gösterdiğimiz üzere, 2010 sonrası dönemde kademeli olarak erozyona uğrayan Merkez Bankası kredibilitesinin tekrar kazanılması maliyetsiz olmayacaktır. Kaybedilen kredibiliteyi kazanmak ilk aşamada faiz artışları ve kararlı bir duruş gerektirecektir.

Bu noktada gerekeli olacak faiz artış miktarı kısmen devralınan atalet etkisinin büyüklüğüne, kısmen yeni ekibin liyakat, beceri ve tecrübesine, kısmen de kurdaki değişime göre şekillenecektir. Kamuoyunun Merkez Bankası’nın enflasyonu düşürme konusunda samimiyetine inandığı noktada daha fazla faiz artışı gelmeden de beklentilerin aşağı yönlü düzeltilmesi mümkün olacaktır.

Bir kere kredibilite kazanıldıktan sonra politika faizi yüksek de kalsa piyasa faizlerinin azalan enflasyon beklentileri ve risk primi ile düştüğü, yani faiz artışlarını güçlü büyümenin takip ettiği “genişleyici sıkılaştırma” şeklinde tanımladığım sonuca ulaşmak mümkündür.

O noktada, içeriye girecek sermaye akımlarının dozunu ve kur üzerindeki etkileri kontrol etmek, bu suretle 2001 tecrübesinde eksik kalan boşlukları doldurarak cari açık üzerinden yeni bir enflasyonist dalgayı engellemek de yeni ekibin düşüneceği konular olacaktır.

Acı reçetenin kısa vadeli maliyetlerini toplum geneline dağıtmak ve sabit gelirlileri korumak ise Millet İttifakı’nın programlarında da belirtildiği üzere maliye politikasının görevi olacaktır.

Faiz artışı ne kadar hızlı gelebilir?

Kamuoyunda yaygın olan bir görüş seçimin sonuçlarından bağımsız olarak 15 Mayıs sonrası dönemde düşük faiz politikalarından vazgeçilerek faiz artışlarına gidileceği şeklinde. Bu görüşün arkasında mevcut politikaların sürdürülebilir olmadığı, maliyetinin giderek arttığı, seçim sonrası dönemin de yeni bir başlangıç için uygun bir milat olacağı anlayışı var.

Mevcut politikaların sürdürülebilir olmadığına ben de katılmakla birlikte bu politikaların seçim sonrasında bıçakla keser gibi son bulacağını sanmıyorum. Mevcut sistem kur üzerinden gelen baskıları bir şekilde bertaraf etmek üzerine kurulduğu için döviz arzının tükendiği noktada faiz artışları başlayacaktır. O tarihin ne zaman geleceğini tahmin edebilmek dışarıdan bakan bir göz için ne kadar zorsa karar alıcılar için de zor. Bu nedenle de geç kalınırsa maalesef ciddi ekonomik türbülans riski olduğunu not etmek lazım.

Mecbur kalınca gelecek kısa ömürlü bir faiz artışının ise az önce bahsettiğimiz beklenti kanalını devreye sokması kolay olmayacağı için enflasyonun yapıştığı 40’lı seviyelerden aşağıya çekilmesi de zor ve maliyetli olacaktır.

BBC, Prof. Dr. Selva Demiralp / Koç Üniversitesi Öğretim Üyesi

Manisa Şehzadeler Belediye Başkanı Gülşah Durbay hayatını kaybetti

Manisa Şehzadeler Belediye Başkanı Gülşah Durbay hayatını kaybetti Gazeteci Osman Çaklı gözaltına alındı

Gazeteci Osman Çaklı gözaltına alındı Gazeteci ve yazar Enver Aysever tutuklandı

Gazeteci ve yazar Enver Aysever tutuklandı Kırıkkale'de kimya fabrikasında yangın

Kırıkkale'de kimya fabrikasında yangın Endonezya'daki sel felaketi: Can kaybı 1000'i aştı

Endonezya'daki sel felaketi: Can kaybı 1000'i aştı Peru, devasa çölü nasıl büyük bir tarım merkezine dönüştürdü?

Peru, devasa çölü nasıl büyük bir tarım merkezine dönüştürdü? Z kuşağı dünyayı 'korkutucu bir yer' olarak görüyor

Z kuşağı dünyayı 'korkutucu bir yer' olarak görüyor Balistik füze Türk gemisini vurdu

Balistik füze Türk gemisini vurdu SUAY KARAMAN yazdı: "Sömürge Valileri.."

SUAY KARAMAN yazdı: "Sömürge Valileri.." NECDET BULUZ yazdı: "Bankalar Seyahat Sektörünü Sarsıyor.."

NECDET BULUZ yazdı: "Bankalar Seyahat Sektörünü Sarsıyor.." ALİ KAYBAL yazdı: "Deprem Doğa Olayı mıdır?.."

ALİ KAYBAL yazdı: "Deprem Doğa Olayı mıdır?.." ALİ BEKTAN yazdı: "Zatürre Yeni Bir Virüs mü?.."

ALİ BEKTAN yazdı: "Zatürre Yeni Bir Virüs mü?.." Şair DERMANİ yazdı: "Vuslatın Yoksa.. (Güfte)"

Şair DERMANİ yazdı: "Vuslatın Yoksa.. (Güfte)" Eurovision: İsviçre'li Nemo, İsrail'in katılımını protesto için birincilik ödülünü iade edecek

Eurovision: İsviçre'li Nemo, İsrail'in katılımını protesto için birincilik ödülünü iade edecek Şair SERAP SAYLAM ŞEN yazdı: "Ey Sevdamın Sonsuz Ateşi.."

Şair SERAP SAYLAM ŞEN yazdı: "Ey Sevdamın Sonsuz Ateşi.." İzlanda'dan katil İsrail'in katılımı nedeniyle Eurovision'a boykot

İzlanda'dan katil İsrail'in katılımı nedeniyle Eurovision'a boykot İspanya, 35 bin euro maaşla Türk işçi arıyor

İspanya, 35 bin euro maaşla Türk işçi arıyor Karşılıksız çek tutarı iki yılda yüzde 355 arttı

Karşılıksız çek tutarı iki yılda yüzde 355 arttı Merkez Bankası’ndan kredi kartı faizlerine indirim: Yeni oranlar belli oldu

Merkez Bankası’ndan kredi kartı faizlerine indirim: Yeni oranlar belli oldu Ankara'da toplu ulaşıma zam yapıldı

Ankara'da toplu ulaşıma zam yapıldı Katarakt Ameliyatı Bunama Riskini Azaltabilir...

Katarakt Ameliyatı Bunama Riskini Azaltabilir... Beslenme ve Diyet Uzmanından tavsiyeler: “Yavaş yemek ve lokmaları iyice çiğnemek önemli.."

Beslenme ve Diyet Uzmanından tavsiyeler: “Yavaş yemek ve lokmaları iyice çiğnemek önemli.." Gazeteci-yazar Hasan Karabulut TBMM'ye çağrıda bulundu: "Sessiz kalırsanız, bu necip millet sizi asla affetmez!"

Gazeteci-yazar Hasan Karabulut TBMM'ye çağrıda bulundu: "Sessiz kalırsanız, bu necip millet sizi asla affetmez!" Türk bilim insanları başardı: Bakteri dışarı 'haber verecek'

Türk bilim insanları başardı: Bakteri dışarı 'haber verecek' Beşiktaş- Trabzonspor maçı sonrası Sergen Yalçın: "Maalesef maçtan çok bize bir tiyatro oyunu gibi geldi"

Beşiktaş- Trabzonspor maçı sonrası Sergen Yalçın: "Maalesef maçtan çok bize bir tiyatro oyunu gibi geldi" Trabzonspor dev projeyi açıkladı! 3 milyon kişiye hizmet edecek

Trabzonspor dev projeyi açıkladı! 3 milyon kişiye hizmet edecek TFF Tahkim Kurulu, bahis soruşturmasında 86 futbolcunun cezalarını onadı

TFF Tahkim Kurulu, bahis soruşturmasında 86 futbolcunun cezalarını onadı Bahis skandalında halka genişliyor! Maçlar iptal edilecek mi?

Bahis skandalında halka genişliyor! Maçlar iptal edilecek mi? Bursalı Aydınların “Muradiye” Toplantılarının bu haftaki konuğu şair ve yazar Mustafa Can..

Bursalı Aydınların “Muradiye” Toplantılarının bu haftaki konuğu şair ve yazar Mustafa Can.. 3 ARALIK DÜNYA ENGELLİLER GÜNÜ

3 ARALIK DÜNYA ENGELLİLER GÜNÜ 24 KASIM ÖĞRETMENLER GÜNÜ KUTLU OLSUN!..

24 KASIM ÖĞRETMENLER GÜNÜ KUTLU OLSUN!.. Azerbaycan Türkiye Stratejik İşbirliği Konferansı'na Davetlisiniz

Azerbaycan Türkiye Stratejik İşbirliği Konferansı'na Davetlisiniz

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..14

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..12

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..11

Nimet Çoban'dan Günün Kareleri..10

Nimet Çoban'dan Günün Kareleri..10